Publicado em fevereiro/2023

As taxas de juros no Brasil estão no seu maior patamar desde 2017 e acabamos de passar pelo maior e mais acelerado ciclo de aumento de juros desde os anos 2000.

E para que servem os juros?

A taxa Selic é o principal artificio do Banco Central para influenciar a inflação e atividade econômica. O uso da palavra influenciar é importante, porque as ferramentas de um banco central só são úteis se houver racionalidade na tomada de decisão dos agentes econômicos. Nem sempre há, e é nesses momentos que ocorrem as bolhas e as depressões.

A Selic é a taxa de juros base da economia (falamos sobre isso aqui), é o ponto de partida para determinar o custo do crédito interbancário (CDI). E é com base no CDI que os alocadores de recurso tomam suas decisões.

Como os juros afetam a atividade econômica?

Níveis elevados de juros reduzem a atividade econômica, sendo o seu impacto mais primário e direto no mercado de crédito, com um custo de capital mais alto, investidores e consumidores postergam seus projetos futuros.

Do lado dos investimentos, o custo de capital pode até mesmo inviabilizar projetos de crescimento. Veja como, recentemente, em meio a várias demissões em massa, o discurso de startups e techs brasileiras, como Quinto Andar, Buser e 99, mudou de ‘busca por crescimento’ para ‘busca por rentabilidade’.

Os consumidores, por sua vez, se veem mais reticentes em fazer dívidas, tanto porque financiar um bem fica mais caro, quanto porque segurar o dinheiro na conta agora dá mais retorno.

A protelação de investimentos e consumo se traduz em uma redução do nível de demanda agregada da economia, que é o equivalente a dizer que o PIB cai. Para os mais curiosos, fica aqui a “fórmula” do PIB:

PIB = C + I + G + NX,

Sendo:

C = Consumo das famílias

I = Investimento

G = Gastos do governo

NX = Exportações líquidas

Como os juros afetam inflação

Se por um lado, a alta dos juros é ruim para a atividade econômica, ela é importante para o controle do nível de preços. Se a demanda está desaquecida, os produtos começam encalhar nas prateleiras, há descontos nos mercados e redução de demanda para indústria.

A indústria por sua vez, também reduz os preços para vender a produção corrente e começa a reduzir os planos de produção futura (mais sobre isso na próxima sessão), assim há queda na demanda por mão de obra, maquinário e matéria prima.

Ou seja, com os juros mais altos a redução do uso dos recursos é alastrada por toda a cadeia produtiva de maneira que os players não são mais capazes de aumentar o preço de sua produção, não há mais demanda para pagar mais caro.

O risco de pressionar demais a atividade

A redução da demanda causada pelos juros, leva a redução do processo inflacionário. Nesse sentido, como mencionado, os agentes econômicos se adaptam, e juros altos demais, ou por tempo demais, levam a redução do nível de produção e investimentos do país.

Assim, o remédio se torna veneno, e o antidoto para a inflação acaba contaminando a capacidade de geração de produto no futuro. Com menor capacidade produtiva no futuro, o país fica estagnado.

Não há infraestrutura, indústria e tecnologia sem investimentos, e é difícil investir com juros muito altos. E é a partir daqui que surgem as discussões sobre juros subsidiados para setores selecionados, investimentos estatais e política monetária estimulativa (queda dos juros). Então temos a pergunta de um milhão de dólares para os formadores de políticas econômicas: O que são juros altos demais, ou por tempo demais?

A solução está no equilíbrio

A teoria econômica se baseia na ideia de equilíbrio geral, o que quer dizer que não dá pra isolar apenas algumas variáveis e encontrar uma solução simples para qualquer problema apresentado. Os agentes vão se adaptando, as adaptações geram reações em cadeia e nunca é certo qual vai ser o resultado de uma política econômica.

Uma CLT (legislação trabalhista) muito restritiva, leva a uma maior informalidade e pejotização;

O controle de preços para segurar inflação, leva ao desabastecimento;

Imposto sobre exportação, leva a perda de competitividade do produto local;

A lei seca nos anos 20 nos Estados Unidos, levou a maior criminalidade;

Nesse sentido, o Banco CEntral usa modelos preditivos e acompanha a reação da economia ao nível de juros e, a cada 45 dias, o COPOM se reúne para decidir os próximos passos. É claro que os modelos não são perfeitos, e pode haver o fenômeno do ‘overshooting’, em busca de atingir seu objetivo e manter a inflação sobre controle, o Banco Central pode acabar exagerando na dose.

Esse risco é particularmente mais provável em um país como Brasil, com um histórico inflacionário que não traz boas memórias. Ninguém que ser o presidente do Banco Central que permitiu a volta da hiperinflação, “é melhor estrangular a economia do que correr o risco”.

Por que os juros estão altos no Brasil?

Com o evento da pandemia em 2020 houve grande quebra na cadeia produtiva global, essa queda causou um forte aumento de preços das matérias primas e dos bens de capital e consumo.

Ao mesmo tempo, com as economias em lockdown e a preocupação dos governos em manter o bem estar social houve um grande pacote de gastos estatais na maioria das econômicas ao redor do mundo.

E enquanto os governos gastavam dinheiro, os bancos centrais baixavam os juros. O Brasil chegou a menor taxa Selic de sua história, 2% ao ano (talvez também um ‘overshooting’). Dessa forma, houve a maior injeção de liquidez já registrada na história.

Assim, com as pessoas presas em casa, e a “impressora de dinheiro” rodando sem parar, o nível de poupança disparou. Em um segundo momento, quando houve a abertura da economia, os consumidores munidos de suas reservas recordes, não quiseram nem saber, o gasto com serviços disparou. Viagens, lazer e alimentação fora de casa foram os destaques de gastos e inflação no último ano.

Devido a essas políticas, o aumento acelerado de preços, que em um primeiro momento se restringia apenas aos produtos, se alastrou também para os serviços e em 2021 o Brasil registrou uma inflação de 10,06%, a maior desde 2015.

Para conter o que poderia se tornar uma espiral inflacionária, o Banco Central elevou os juros básicos de 2% ao ano para 13,75% ao ano. Talvez os juros estejam em patamar excessivamente restritivos, com o ano de 2023 projetando juros reais de 8% ao ano, mas cachorro mordido por cobra tem medo de linguiça.

Dado nosso histórico inflacionário, o Banco Central parece querer esperar uma maior retração do IPCA para ter certeza de que é hora de reduzir os juros.

A situação corrente

Por conta das altas taxas de juros, o mercado de crédito tem apresentado uma dinâmica bastante complexa, como os juros subiram em velocidade recorde, algumas empresas não se prepararam e se encontram em situação frágil, com dificuldade para se financiar.

Com as despesas financeiras absorvendo todo o resultado operacional e o mercado financeiro cético quanto a performance futura da economia brasileira, os prêmios de risco para emprestar dinheiro têm subido. Ou seja, além da taxa básica estar mais alta, os spreads de crédito também subiram.

A dinâmica se tornou particularmente perversa após o caso Americanas (leia aqui). Com a fraude da varejista, a os investidores ficaram mais reticentes a emprestar dinheiro para o mercado corporativo.

Por conta disso, hoje quem deseja emitir uma debênture tem que pagar taxas como IPCA + 8% ou 9% ao ano. Como essas taxas são quase inviáveis para a maioria dos negócios, o mercado de crédito acaba ficando esvaziado. A situação também não melhora se esta empresa procurar pelo financiamento no mercado bancário.

As empresas não estão emitindo no primário, a não ser por extrema necessidade, o que leva a prêmio mais altos ainda e os investidores não estão comprando no secundário, o que não permite que os prêmios caiam.

O patamar da discussão sobre juros no Brasil

Com a economia dando sinais de fragilidade, aumentam as pressões políticas e sociais para que o banco central afrouxe sua política monetária. Caso não o faça, corre o risco de estrangular a economia, matando o paciente junto com a doença.

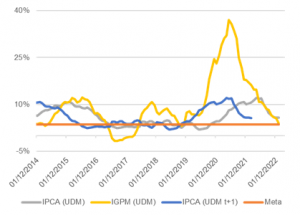

Por outro lado, a inflação de serviços ainda não cedeu, mas o IGP-M, que mede majoritariamente o custo das matérias primas e dos bens de capital já se encontra em níveis historicamente baixos, apenas 1,9% nos últimos 12 meses.

O IPCA, que possui uma maior influência dos serviços, ainda se encontra em 5,6% nos últimos 12 meses, mais de 2% acima da meta de 3,3%. Resta saber se nos próximos meses o IPCA irá acompanhar a trajetória do IGP-M (como historicamente acompanhou, gráfico 1) ou se haverá um descolamento devido a persistência da inflação nos serviços.

Gráfico 1, fonte: ABC Capital

Limitações da discussão

Esse texto não tem a pretensão de cobrir todos os aspectos relacionados às taxas de juros e a discussão sobre macroeconomia, nesse sentido, muitos detalhes foram deixados de lado. Seguimos à disposição caso alguém queira discutir os pontos levantados com maior profundidade.