Publicado em outubro/2024

Nos últimos meses, com a persistência de elevadas taxas de juros no Brasil, uma discussão ganhou destaque no mercado financeiro e nas redes sociais, a de que existiria um tipo de investimento imbatível no país, o IPCA +6%, que venceria todos os demais ao longo do tempo. Naturalmente, como sempre acontece nesses casos, a argumentação abre espaço para uma série de oportunidades de vendas de produtos financeiros aos investidores.

Na verdade, ‘IPCA + 6%’ é o segundo melhor investimento que existe, o primeiro chama-se ‘20% ao ano’. A frase anterior é um absurdo, 20% ao ano não é um investimento, é a descrição de uma rentabilidade, IPCA + 6% também.

A ascensão dos indexados

Com as taxas de juros em alta nos últimos anos, a renda fixa voltou a ser protagonista no portfólio dos investidores brasileiros. O principal destaque deste ciclo está nos títulos de infraestrutura, geralmente de longo prazo, isentos de imposto de renda e com a remuneração indexada à inflação.

Até agosto de 2024, haviam sido captados 280 bilhões de reais por meio de debêntures, maior que o saldo total de 2023, de 240 bilhões.

O grande volume de captação não se dá à toa, com taxas rendendo a inflação (IPCA) mais 6% ao ano, grande parte do mercado ecoa a crença de que nada bate o ‘IPCA + 6%’.

Como ganhar IPCA + 6%

Nesse momento, uma parte dos investidores esquece que a

rentabilidade (principalmente, percentual) é só uma relação matemática entre o fluxo de caixa que os seus ativos geram e o valor atribuído a eles.

A relação anterior implica que quanto menos valorizado está um ativo, mais rentabilidade ele oferece. Dessa forma, para sua carteira render IPCA + 6% ao ano, basta ela cair o suficiente. Caiu, comprou!

É o que aconteceu com os títulos de renda fixa nos últimos 3 anos, viemos de uma SELIC em 2% a.a. em fevereiro de 2021 para uma SELIC de 10,75% em outubro de 2024. Essa movimentação das taxas de juros de pós fixadas impactou também os títulos indexados.

As taxas de juros mudam muito rápido, os fluxos de caixa não

Seguindo com a análise, quem comprou títulos indexados nos últimos 3 anos ‘perdeu’ dinheiro. O denominador (patrimônio) precisa cair para que o mesmo fluxo de caixa (cupom dos títulos), entregue a rentabilidade de IPCA + 6%.

Então, quem perdeu com a renda fixa nos últimos anos, vai finalmente ganhar dinheiro com os títulos rendendo inflação mais 6% ao ano. É um velho Brasil novo, com os juros em alta, os novos aportes vão render mais.

Na renda fixa, a renda que é fixa são os cupons dos títulos, os fluxos de caixa. Como os preços estão deprimidos, as rentabilidades estão melhores.

Contexto de oportunidade

Assim, quem está aportando capital atualmente pode comprar o único e inigualável (?) ‘IPCA + 6’, já disponível no balcão de qualquer corretora. O mercado repete em coro que essa é a sua melhor opção.

Mas talvez, certo fosse dizer que é apenas mais uma opção comum dado o contexto de Brasil estressado. Os juros sobem, os ativos caem, e a rentabilidade prospectiva de todos os ativos fica parecida.

Nessa temporada de aversão a risco do mercado brasileiro, muitos investidores estão voltando a descobrir que comprar ações do Itaú pode ser mais seguro que comprar uma CRA de Agrogalaxy, pagando inclusive mais que IPCA + 6% (jogue no google para referência).

Não tão especial assim

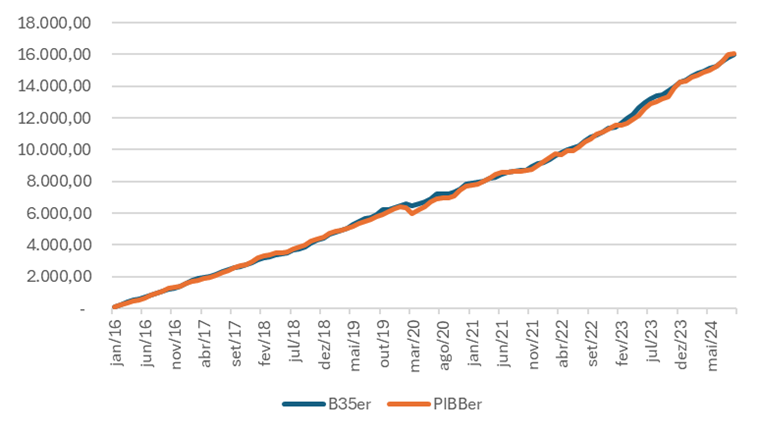

A seguir, fizemos um pequeno estudo para mensurar o tamanho da oportunidade que se apresenta. Temos dois investidores, o Adalto e o Bruno, para simplificar, investidores A e B.

O investidor A está formando seu patrimônio e periodicamente aporta 100 moedas suíças (que valem mais do que euros, foi o que me disseram) em sua conta de investimentos.

Assim, sempre que a renda fixa está pagando IPCA + 6% ao ano (ou mais), ele compr ‘IPCA + 6%’. (Na verdade, ele compra NTN-B 2035, que é um título de verdade e que existe, diferente da abstração IPCA + 6%) Porém, quando as taxas indexadas estão abaixo de 6%, o investidor aporta na LFT, rende 100% do CDI (100% do CDI também é uma rentabilidade, não é um ativo, ok?).

Bruno, ou investidor B, tem uma estratégia de investimentos parecida, mas nos momentos de taxas de juros mais altas, ao invés de comprar NTN-B 35, ele compra ‘bolsa’, desculpe, quero dizer, ele compra PIBB11, um ETF que contém as ações do IBRX-50.

Curiosamente, ou não, não faz diferença, quem compra renda fixa quando Brasil está estressado, portanto, pagando IPCA + 6% ao ano, também pode comprar renda variável a preços deprimidos, portanto, com boas perspectivas de retorno (muito semelhantes ao IPCA + 6% a.a.).

O custo de oportunidade importa, no final das contas, os juros altos são um remédio tanto para inflação, quanto para o câmbio. Se há algo de ‘errado’ em uma dessas variáveis macroeconômicas, temos um problema ou na economia ou na credibilidade das instituições.

Mercado problemáticos pagam melhor, seja nos juros, seja na bolsa.

Implicações práticas

Na prática, não estamos querendo dizer que não importa o que você faça com seu patrimônio, o resultado será o mesmo. É apenas uma ponderação sobre se o excesso de exposição aos ativos da moda pode não ser tão vantajoso quanto as manchetes fazem parecer.

Um portfólio muito bem distribuído entre diferentes classes de ativos terá um resultado tão bom quanto o ‘IPCA + 6’ do mundo prático e irá permitir uma melhor diversificação de riscos.

Nas duas carteiras apresentadas o retorno foi de 10% a.a., mais do que o suficiente para retornar IPCA + 6% ao ano, quando a inflação brasileira voltar para a meta.

Depois falamos do risco

Alguém poderia dizer que a carteira do investidor B corre mais riscos porque está exposta a renda variável, mas essa mesma pessoa deveria explicar como emprestar dinheiro para a Agrogalaxy é menos arriscado que comprar ações do Itaú, ou até mesmo da Petrobrás (se estiver autorizada a provocação).

Também é possível afirmar genericamente que renda fixa é mais segura que a renda variável (vamos excluir os casos particulares). Então, temos que abordar a dinâmica pela qual as empresas repassam (ou criam?) a inflação para os consumidores, enquanto os títulos de dívida sofrem com o imposto inflacionário e tem a parte fixa de seus cupons dividida com o governo, via tributação dos rendimentos nominais (alguém tem que ajudar a pagar o déficit).

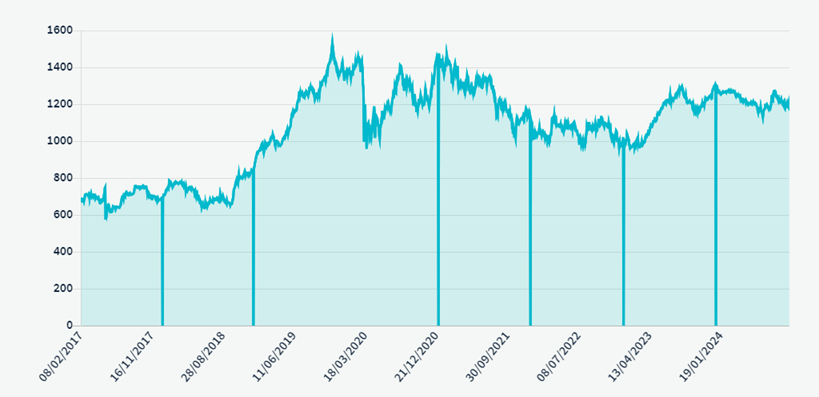

Ainda valeria a pena abordar o risco de reinvestimento, você trava suas taxas em 2015, por 4 anos, e acorda em 2019 com ostítulos pagando IPCA + 3% ao ano. É uma longa jornada até eles voltarem a pagar 6% ao ano em junho de 2022.

Mas é fato indiscutível que a renda fixa corre menos risco de preços, varia menos e tem uma previsibilidade melhor de preço em caso de liquidação antecipada. Não veja o gráfico a seguir com o comportamento de preços da NTN-B 2045 (título IPCA+ do Tesouro com vencimento em 2045).

Organizando os pensamentos antes do fim

·IPCA + 6% não é um ativo, é uma rentabilidade teórica, 20% ao ano rende muito mais.

·Ativos têm risco associados a eles, seja volatilidade, seja inadimplência, entre outros.

·Rentabilidade é uma relação entre fluxo de caixa e preço dos ativos.

·O preço dos ativos tende a ser menor quando os juros sobem, o retorno maior.

·IPCA + 6% não bate o PIBB11, dentro de uma lógica de poupança periódica ao longo da vida.

·O importante é ter uma carteira estruturalmente diversificada, cada ativo tem o seu papel.

·A rentabilidade do PIBB11, 12 meses após B35 bater IPCA + 6%, foi em média 19% ao ano.

Ressalvas

Em alguns momentos o texto faz parecer que estamos traçando uma rivalidade entre renda fixa e renda variável, isso é feito apenas para fins de ilustração de um argumento central em que queremos desconstruir a rentabilidade milagrosa do IPCA + 6% ao ano.

Uma carteira bem montada deveria ter todos os tipos de ativos e não só um deles, esse é o nosso ponto principal. Como sempre, entendemos que deixamos lacunas em aberto e brechas para contra argumentação, por favor, se sinta à vontade para entrar em contato e aprofundarmos o debate.